05/11/2018 - Arranjos e instituições de pagamento já fazem parte do cotidiano do cidadão

VoltarBANCO CENTRAL DO BRASIL

As compras no cartão de crédito e de débito e pré-pago fazem parte do dia a dia dos consumidores de serviços financeiros e todas implicam utilização de arranjos de pagamento. Mas o que exatamente são arranjos de pagamento?

“De forma simplificada, um arranjo de pagamento é o conjunto das regras e procedimentos relacionados a um serviço de pagamento, a exemplo da transferência de fundos entre pessoas ou do pagamento com cartão, no comércio. O arranjo estabelece detalhes, como os prazos para que a transferência seja efetivada e eventuais taxas que os integrantes do arranjo cobrarão para realizar esse serviço”, explica João Paulo Resende Borges, coordenador no Departamento de Atendimento ao Cidadão, do BC.

O Banco Central é a instituição responsável por regular e monitorar os grandes arranjos de pagamento instituídos no país. Mas, conforme explica João Paulo, arranjos menores e os de alguns setores não são atingidos por essa regulamentação, por não representarem riscos ao funcionamento normal das transações de pagamento de varejo.

“Arranjos utilizados para pagar serviços públicos como transporte, e os cartões utilizados para pagamento de benefícios sociais, instituídos por lei federal, estadual ou municipal, tais como vale-refeição, vale-alimentação e vale-cultura e aqueles que apresentarem volume inferior a 25 milhões de transações em montante de até R$500 milhões em doze meses, não são regulados pelo Banco Central.

Além disso, “cartões emitidos por lojas de departamento ou de varejo e que possam ser utilizados somente na própria loja ou na sua rede, por exemplo, não são arranjos de pagamento de acordo com a lei que criou o marco regulatório”.

Já no caso das instituições de pagamento, que são entidades que participam dos arranjos de pagamento, de acordo com a Circular nº 3.885, de março deste ano, autorização do BC não é necessária para aquelas que realizarem transações de pagamentos em volume inferior a R$500 milhões ao ano ou que mantenham menos de R$50 milhões em recursos em conta de pagamento pré-paga.

“O Banco Central busca incentivar a inovação, a diversificação e o funcionamento seguro e eficiente do mercado. E, considerando o menor potencial de risco que esses arranjos e instituições de pagamento trazem para o SPB, eles não são cobertos pela legislação atual”, detalha o coordenador.

Como funciona um arranjo de pagamento de cartões?

Quando você faz uma compra com cartão de débito, por exemplo, você autoriza que um determinado valor seja transferido de sua conta corrente para a conta do estabelecimento comercial de quem você está comprando. Tudo automatizado, mas existe todo um conjunto de regras e procedimentos antes desses recursos chegarem ao comerciante.

Primeiro, no ato da compra o recurso sai da sua conta e, na manhã do dia útil seguinte é transferido para a instituição credenciadora (empresa que habilita o estabelecimento comercial a aceitar o cartão e liquida a operação) que participou da transação. Essa instituição é a responsável por entregar os recursos recebidos do emissor do cartão à instituição domicílio (instituição de pagamento ou instituição financeira) escolhida pelo estabelecimento comercial que prestou o serviço ou realizou a venda. O crédito é realizado na conta do comerciante, deduzida a taxa acordada com a empresa credenciadora.

.jpg)

É assim que funciona um arranjo de pagamento de cartões. Todo estabelecimento interessado em receber recursos por meio do cartão (instrumento de pagamento), por exemplo, precisa ser habilitado por uma credenciadora. A instituição que emite o instrumento de pagamento (o cartão, nesse exemplo) é chamada de instituição emissora. Ela é responsável pelo relacionamento com o cliente portador do cartão.

Tanto a emissora quanto a credenciadora pagam taxas para o instituidor do arranjo, que é a pessoa jurídica que estabelece as regras de funcionamento de um determinado arranjo, observada a regulamentação do BC. A Visa, a Mastercard e a Elo, por exemplo, são empresas instituidoras de arranjos de pagamento.

Nas compras com cartão de crédito, os procedimentos são semelhantes, mas o dinheiro só é repassado ao comerciante, em média, 30 dias após a transação.

Vale lembrar que o portador do cartão tem contrato com o emissor e que os estabelecimentos comerciais possuem contrato com o credenciador, que podem ser instituições financeiras, instituições de pagamento ou outras entidades autorizadas a funcionar pelo BC.

Quais instituições o BC regula?

O Banco Central regula os maiores arranjos de pagamento e instituições de pagamento. Os primeiros são instituídos pelas empresas que estabelecem as suas regras de funcionamento e de gerenciamento de riscos entre os participantes (emissores e credenciadores, por exemplo) e a igualdade das relações entre participantes, e de acordo com a regulamentação do Banco Central. Além disso, o instituidor é responsável pelo uso de eventual marca associada, como, por exemplo, Visa, Mastercard e Elo.

Quais instituições o BC não regula?

Além dos arranjos de pagamento menores, também não são regulados pelo Banco Central: os subcredenciadores e os prestadores de serviço de rede. Os primeiros são instituições que habilitam os estabelecimentos comerciais a aceitar instrumentos de pagamentos, como cartões de crédito e débito, ligados a outros credenciadores participantes do mesmo arranjo de pagamento. São exemplos: PagPop, Moip, Stelo, Pagar.Me, Aceita Fácil, PayU, PayLeven. Já os prestadores de serviços de rede apenas disponibilizam a infraestrutura de rede para a captura e o direcionamento de transações de pagamento.

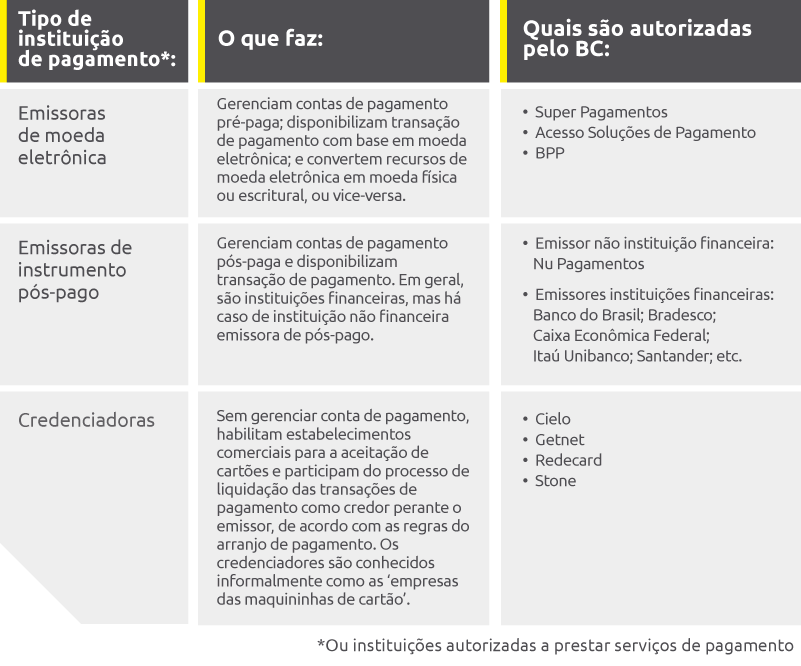

Já as instituições de pagamento, conforme estabelece a Circular 3.885, são classificadas de acordo com os serviços de pagamento que realizam. Os tipos de instituições, a descrição de suas atividades e as instituições autorizadas pelo Banco Central estão detalhados na tabela abaixo:

Para facilitar a compreensão do assunto, o BC atualizou em setembro o FAQ que detalha o funcionamento de arranjos e instituições de pagamentos no país.