16/01/2017 - Tempestade perfeita pressiona ações da Cielo

VoltarPor Flavia Lima | De São Paulo | Valor Econômico

A Cielo passa por uma espécie de tempestade perfeita. Os papéis têm oscilado nos últimos meses a ponto de, no fim do ano passado, em encontro com analistas, o diretor de relações com investidores da empresa, Victor Schabbel, ter reconhecido o movimento e o debitado na conta de "ruídos" de mercado. A volatilidade, no entanto, não respondeu apenas a ruídos nem tampouco a um ou outro relatório publicado por analistas de ações sobre a credenciadora de cartões.

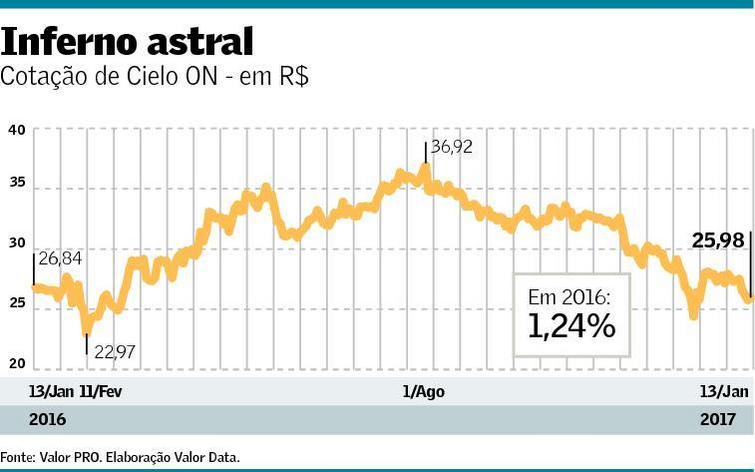

Um conjunto de questões econômicas, concorrenciais e regulatórias de efeito negativo fez com que as ações ordinárias da Cielo perdessem 30% do seu valor desde o pico mais recente, registrado em 1º de agosto até sexta. As ações encerraram o ano passado em modesta alta de 1,24%, muito distante do desempenho do índice Bovespa, que subiu 39%. O piso foi alcançado em fevereiro. Procurada, a Cielo disse que não comenta o desempenho dos papéis na bolsa.

Mas isso não é tudo sobre Cielo. O setor de cartões ganhou recentemente duas importantes quedas de braço com o regulador - a forma de cobrança do Imposto Sobre Serviços (ISS) e o prazo de pagamento aos lojistas. Dois casos que poderiam ter efeitos rápidos e significativos sobre as operações da empresa e, hoje, a visão corrente no mercado é que não deve haver mudanças bruscas nesse sentido no curto prazo.

A posição dos analistas é um reflexo dessa visão dupla: enquanto uns reconhecem os desafios, mas seguem apostando no potencial de lucros da empresa, outros revisam para baixo suas projeções e acham que o momento é de esperar para ver.

O cenário econômico pouco tem ajudado. As vendas de fim de ano acabaram se provando menores do que era esperado pela própria companhia e pelo mercado, e as expectativas para a economia em 2017 estão sendo revisadas para baixo.

No que pode ser chamado de seu inferno astral, a empresa se prepara para mudanças estruturais cruciais no mercado de adquirência. Se tudo sair como acertado com as autoridades, a Cielo deve deixar de ser a única credenciadora da bandeira Elo em meados deste ano, o que significa abrir mão de uma receita em favor de outras donas de maquininhas que passam a atuar no jogo nas mesmas condições.

A falta de visibilidade regulatória e a troca de um presidente bastante respeitado pelo mercado coroam esse processo. Após anos de bons resultados para a credenciadora, Rômulo Dias aceitou convite para se juntar ao quadro de diretores-executivos do Bradesco e, agora em janeiro, será substituído pelo ex- Alelo Eduardo Gouveia.

Além disso, no fim de novembro, o Conselho Administrativo de Defesa Econômica (Cade) abriu um procedimento preparatório para averiguar denúncia de condutas abusivas e anticoncorrenciais protocolada por associações varejistas contra a credenciadora de cartões e outras empresas do grupo controlador.

Cautelosos diante de todas essas questões, gestores têm reduzido ou até mesmo desfeito suas posições. Esse movimento é mais forte entre os investidores estrangeiros, que têm participação relevante na companhia e reportam dificuldades de acompanhar de lá de fora o que está acontecendo aqui, preferindo se manter distantes enquanto a visibilidade não melhora.

Mas, na percepção de alguns analistas, o fato de duas tentativas de mudança regulatória não terem avançado pode ser visto como uma vitória para o setor, ainda que não se saiba se será permanente.

A primeira delas, a de mudança na forma como o ISS é cobrado, indicava que o imposto passaria a ser recolhido onde o portador do cartão o utiliza, e não onde as transações são processadas, no município sede da empresa (Barueri), como acontece hoje.

Segundo a própria Cielo, isso geraria uma complexidade operacional tremenda, diante do número de municípios e das alíquotas que cada um cobra. Porém, a regra foi vetada pelo presidente Michel Temer nos últimos dias de 2016. Manteve-se o estabelecimento de um piso para a alíquota do ISS, de 2%, de forma a evitar a chamada "guerra fiscal" entre municípios. O impacto negativo disso, diz Eduardo Rosman, analista do BTG Pactual, deve ser de 0,5% sobre o lucro da companhia. "Se tivesse passado tudo, o impacto seria maior e a complexidade, gigantesca."

A segunda tentativa de mudança regulatória importante, a redução do prazo do pagamento aos lojistas das vendas que fazem com cartão de crédito, teria um efeito ainda mais negativo sobre o negócio da Cielo. Fontes do setor avaliam, no entanto, que as alterações acertadas em outra seara - a transformação do rotativo do cartão em crédito parcelado após 30 dias - acabaram dando mais tempo para o setor de cartões discutir essa outra medida.

Na Cielo, o pagamento à vista com cartão responde por cerca de 40% de toda a receita com antecipação de recebíveis ao lojista que, por sua vez, representa cerca de 25% do lucro da empresa - daí a percepção de que a extensão das discussões tenha sido, na verdade, uma vitória.

Rosman, do BTG Pactual espera alta de 14% para o lucro da Cielo em 2016, o que considera algo "ótimo". A ressalva, diz ele, é que parte disso se refere mais ao processo de desalavancagem da empresa do que ao desempenho operacional. "O Ebtida [lucro antes de juros, impostos, depreciação e amortização] cresceu menos de 10% [em 2016]", estima. "Por isso a ação sofre."

Após conversas com a empresa no começo da semana, afirma o analista, a projeção é de um quarto trimestre pior que o esperado, com crescimento zero do lucro líquido em relação ao terceiro trimestre, de R$ 1,01 bilhão. Em relação ao mesmo período do ano passado, a alta deve ser de 15%.

"Não é ruim", diz. A empresa talvez seja vítima do próprio sucesso, já que investidores têm na cabeça uma história de resultados extraordinários. O BTG Pactual mantém uma visão positiva para a Cielo, com um preço-alvo para o papel de R$ 38, o que significa um potencial de alta ao redor de 40%.

Mais pessimista, o UBS acabou de cortar o preço-alvo de Cielo de R$ 39 para R$ 30,5, especialmente, por causa dos riscos regulatórios. Para o banco suíço, este pode ser o ano mais desafiador para a empresa desde 2010, em razão do fim da exclusividade com a bandeira Elo e dos dias ainda bastante difíceis para os varejistas. Segundo a equipe, a receita com aluguel de maquininhas deve cair 5%, enquanto a base deve recuar 10%. Já o volume em compras com cartões deve crescer 8%.

A redução do período de pagamento ao lojista pode retirar significativos 30% da receita com pré-pagamento, com impacto negativo de 11% no lucro por ação. O UBS, no entanto, não conta com mudanças nesse sentido no cenário-base para a ação. A receita esperada para o pré-pagamento deve cair 0,5% em 2017.