17/05/2021 - Pagamentos como alavanca de crescimento

Voltar

Por Gustavo Tayar, Cristiano Fontes, Christopher Craddock e Camila Muratore | Brazil Journal

A indústria de pagamentos é altamente dinâmica e seguiu evoluindo de maneira acelerada no último ano, fortalecendo-se ainda mais como um importante pilar para as instituições financeiras. As transações com cartões já movimentam por volta de R$ 2 trilhões anualmente e são responsáveis por 90% das interações dos clientes com essas instituições, e tipicamente representam em média 40% das receitas bancárias.

Apesar do crescimento de volume de pagamentos com cartões ter sido impactado pela COVID em todos os países da América Latina, com taxas mais reduzidas de crescimento em relação aos anos anteriores, o crescimento dos pagamentos digitais acelerou, movimento que deverá continuar nos próximos anos. No Brasil, as transações não presenciais cresceram 32% em 2020, atingindo a marca de R$ 436 bilhões. Outro dado que impressiona é o aumento de pagamentos NFC (por aproximação), que cresceu 470% no ano passado, chegando a R$ 41 bilhões.

Para entender melhor essa transformação pela qual a indústria está passando, a McKinsey & Company realizou uma pesquisa com mais de 5.300 consumidores brasileiros, considerando uma amostra ampla e representativa da população nas diferentes regiões, níveis de renda e faixas de idade do Brasil. O estudo tem foco em duas dimensões principais: o perfil geral de uso de meios de pagamento e o detalhamento das preferências de escolha e utilização de cartões de crédito e carteiras digitais.

Destacamos três principais “insights” desse estudo: a alteração dos hábitos dos consumidores, a migração de métodos de pagamentos e um ambiente competitivo altamente vibrante.

Mudança no comportamento do cliente

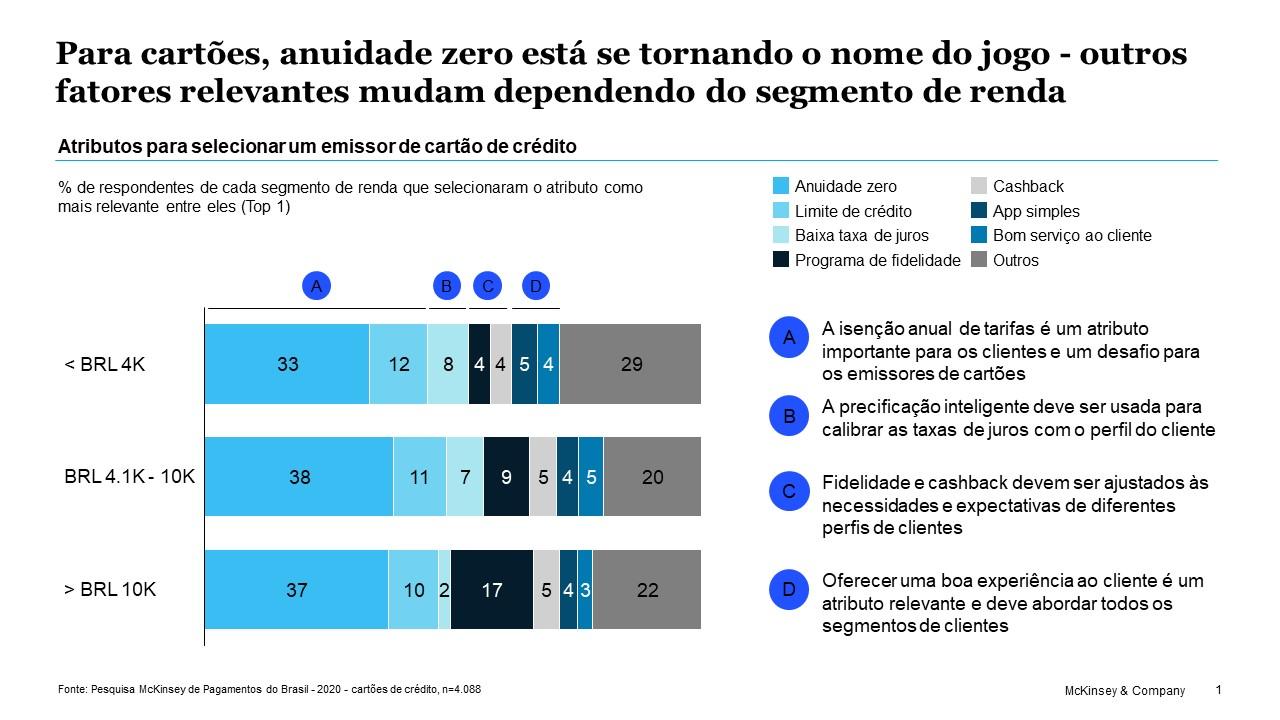

Cada grupo de segmento de renda tem uma alavanca principal para considerar mudar de cartão de crédito, mas todos eles valorizam os mesmos três principais atributos para selecionar um emissor: anuidade zero, limite de crédito e mais benefícios, o que inclui programa de fidelidade e cashback. Grupos de menor renda valorizam mais o acesso ao limite de crédito e menores taxas de juros, enquanto grupos de maior renda valorizam muito mais benefícios e programas de fidelidade.

Os consumidores têm hoje acesso a um universo amplo de opções de cartões: observamos que clientes gastam 76% mais em seus cartões “top of wallet” do que em cartões secundários. Enquanto isso, bancos digitais, com propostas simples e foco em experiência, vem alcançando rápido crescimento. Além disso, com o crescente avanço dos gastos em e-commerce e aplicativos, torna-se ainda mais importante que os emissores sejam a escolha dos consumidores para o registro de seus cartões nessas plataformas (card-on-file), já que 71% dos respondentes que cadastraram seus cartões nunca ou raramente utilizam um cartão diferente ao registrado. Dito isso, um dado de alerta refere-se a baixa fidelidade dos consumidores, já que, dentro de todos os diferentes níveis de renda, mais de 80% dos consumidores afirmaram que considerariam mudar o seu emissor de cartão de crédito em busca de melhores condições.

Para atender as necessidades dos consumidores, os emissores de cartão podem usar diferentes táticas na customização de seus produtos, como: precificação inteligente para calibrar as taxas de juros de acordo com o perfil de cada cliente, oferecer programas de fidelidade e cashback ajustados às expectativas e grau de relacionamento, e criar experiências e atendimentos também customizados. Sairão na frente os players com capacidade de identificar quais serviços e benefícios interessam mais a cada tipo de segmento-alvo (ex: aqueles que podem ter acesso a tarifas zerada ou não), sendo uma questão de adequar a oferta ao cliente. O uso de advanced analytics como ferramenta de customização de preços e iniciativas de marketing direcionadas podem resultar no aumento de 15-20% no uso de cartões. Cada vez mais teremos produtos personalizados - e com bancos e cartões isso não é diferente.

Mudança nos métodos de pagamento

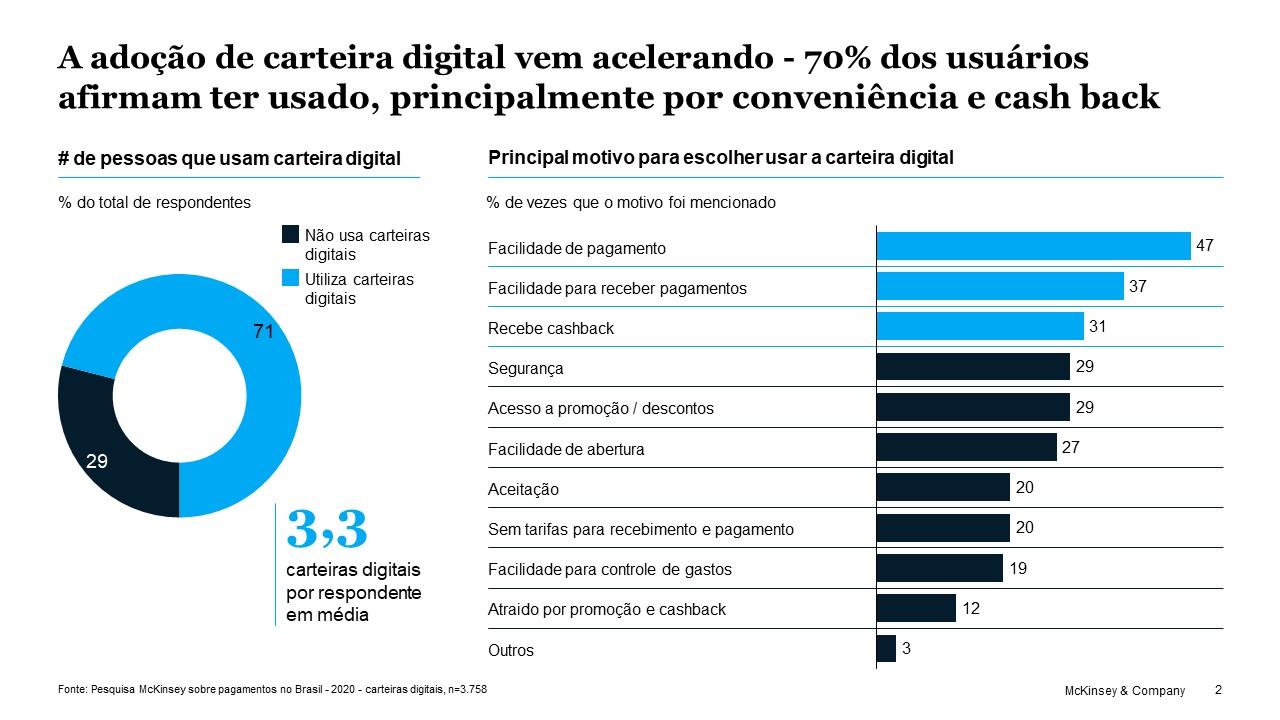

O uso de cartões vem crescendo consideravelmente no consumo das famílias nos últimos anos, e a pesquisa revelou que 85% dos respondentes relataram utilizar, com frequência, cartões para realizar seus gastos. A facilidade de fazer e receber pagamentos é o principal motivo mencionado para aqueles que escolhem usar a carteira digital, seguido pelo recebimento de cashback. Em busca dos benefícios que cada uma oferece, esses usuários, estão bastante abertos a experimentar novas opções, revelando uma média de 3,3 carteiras por respondente. No entanto, ainda é um grande desafio para essas carteiras digitais criar uma proposta de valor que atraia e fidelize seus usuários e que não seja ancorada simplesmente pela oferta de benefícios. A pesquisa nos revelou que três grandes carteiras digitais são usadas por mais de 40% dos respondentes.

Vale destacar ainda que os consumidores que usam carteiras digitais gastam 23% mais em seus cartões de crédito do que aqueles que não usam, mesmo para segmentos similares de renda, denotando a importância de parcerias e estímulo ao uso das carteiras pelos clientes de suas instituições.

Neste cenário, os grandes vencedores serão as instituições que forem capazes de criar alianças estratégicas com estas carteiras digitais, a fim de explorar conjuntamente uma oferta customizada de incentivo que busque tornar seus cartões o “card-on-file” registrado nessas plataformas. Esses emissores poderiam explorar iniciativas como: facilidade de integração do cartão e carteira digital (ex: registro automático do cartão), maior flexibilidade de gastos (ex: definir limites especiais para uso nessas carteiras digitais) e benefícios customizados de acordo com o consumo do cliente (ex: pontuação ou cashback diferenciados nos gastos nessas carteiras).

Panorama Competitivo

Notamos que os players digitais têm alavancado o crescimento da base de cartões e capturado clientes novos, principalmente os de renda mais baixa e jovens da Geração Z. Esses bancos apoiam-se numa proposta de valor diferenciada, na qual exploram largamente alguns dos atributos que aqui identificamos como prioritários para os clientes (ex: anuidade zero e experiência). Como exemplo, a representatividade da chamada “Geração Z”, com idade até 24 anos, é 2x maior que em bancos tradicionais. Segmentos de menor renda também possuem representatividade ~20% superior nesse tipo de competidor.

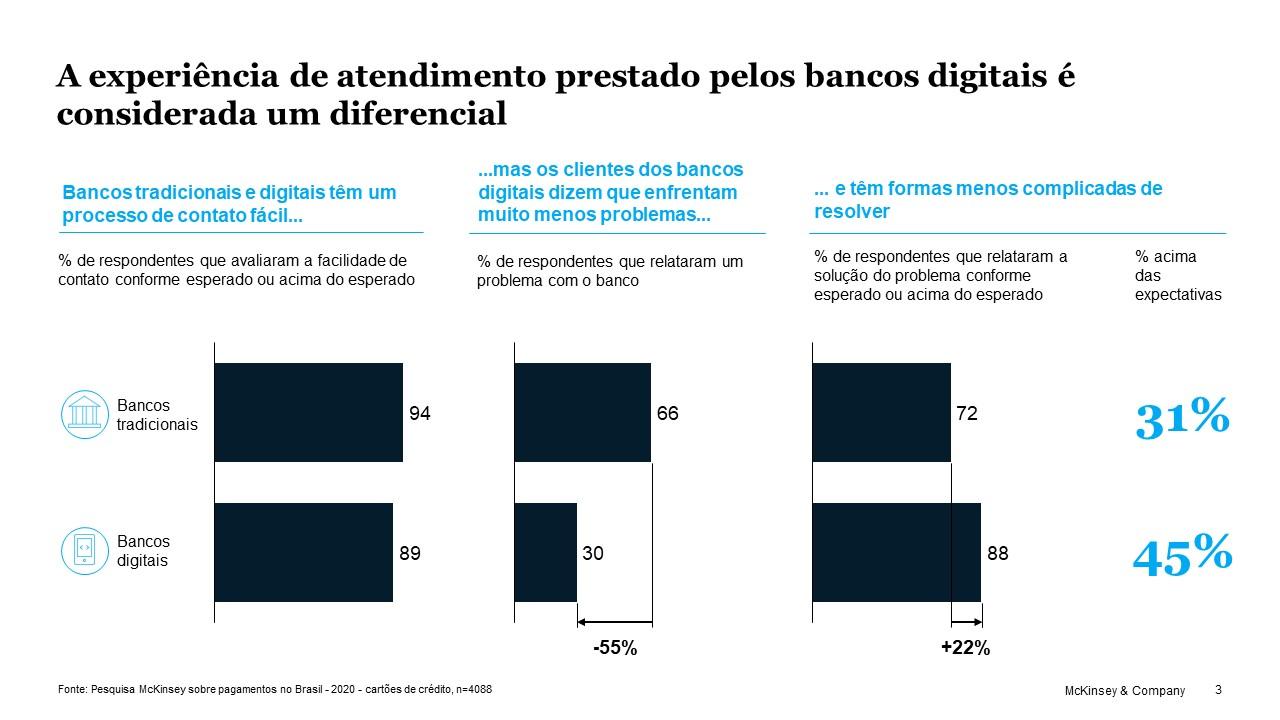

Um ponto de diferenciação importante dos novos atacantes digitais é a experiência e atendimento. Apenas 30% dos clientes de bancos digitais relataram ter tido algum problema, ante 66% dos clientes de bancos tradicionais. Já em relação à solução destes problemas, 45% dos respondentes clientes de bancos digitais relataram que a solução ocorreu acima do esperado, percepção que é 50% maior do que a observada por clientes de bancos tradicionais (relatada por apenas 31% dos respondentes).

Cinco Imperativos para ser bem-sucedido em pagamentos

Dado esse cenário, entendemos que para vencer nesse ambiente competitivo de pagamentos, os competidores devem seguir cinco imperativos estratégicos para alcançar a preferência dos clientes, e crescer e rentabilizar seus portfólios:

- Elaborar uma proposta de valor diferenciada para vários subsegmentos (por exemplo: ofertas de cartões para nichos, cartões voltados para jovens, cartões co-branded com parcerias em segmentos específicos e que tragam benefícios altamente valorizados por esses grupos).

- Estruturar uma máquina de vendas ampla e eficiente em diferentes canais (por exemplo: fortalecer o funil de vendas e ferramentas de marketing digital, gerenciar canais parceiros com treinamento e incentivos, trabalhar o fluxo de agência ou loja no canal físico).

- Criar um relacionamento superior com o cliente para obter preferência e alta participação nos gastos (por exemplo: maior personalização nas réguas e nas comunicações para garantir ofertas direcionadas tanto de benefícios e descontos, quanto de novos produtos e limites)

- Reconstruir a experiência e o atendimento com base na centralidade do cliente (por exemplo: atendimento mais personalizado e eficiente, trabalhar todas as jornadas e dores do cliente)

- Obter gestão de churn de alto nível (proativa, reativa, voluntária/involuntária) (por exemplo: fortalecimento da inteligência com intenso uso de analytics e claro entendimento do real valor de cada cliente, desenvolvimento de modelos de propensão mais robustos, implementar teste de diferentes ofertas combinadas)

Para que essas estratégias sejam implementadas com eficácia, enxergamos 3 competências essenciais e necessárias:

- Reforçar capacidades de Analytics para modelos com propósitos específicos , como ações direcionadas de CRM, risco e gestão de cancelamentos/churn.

- Ter excelência em gestão de riscos, alcançando novos clientes e capturando o potencial total dos atuais com gestão de limites best in class e técnicas avançadas para eficiência de cobrança e alternativas de parcelamento de dívida.

- Trabalhar com operações e tecnologias eficientes e flexíveis, visando criar uma experiência de cliente diferenciada e adequando-se a um cenário de cada vez maior de isenção de taxas.

Se a experiência do cliente é apontada como um forte fator de diferenciação na hora de escolher um banco, para cartões, oferecer atributos personalizados e segmentados pode trazer a diferenciação necessária para ganhar mercado. Os bancos precisam pensar um pouco em como vão vencer nesse novo mundo. A equação passa por construir uma capacidade inteligente de ofertar produtos para clientes, desenvolver um relacionamento de alto engajamento e oferecer uma experiência de uso positiva.