30/09/2020 - Salto de eficiência no sistema

Voltar

Por Valor Econômico | Roseli Loturco

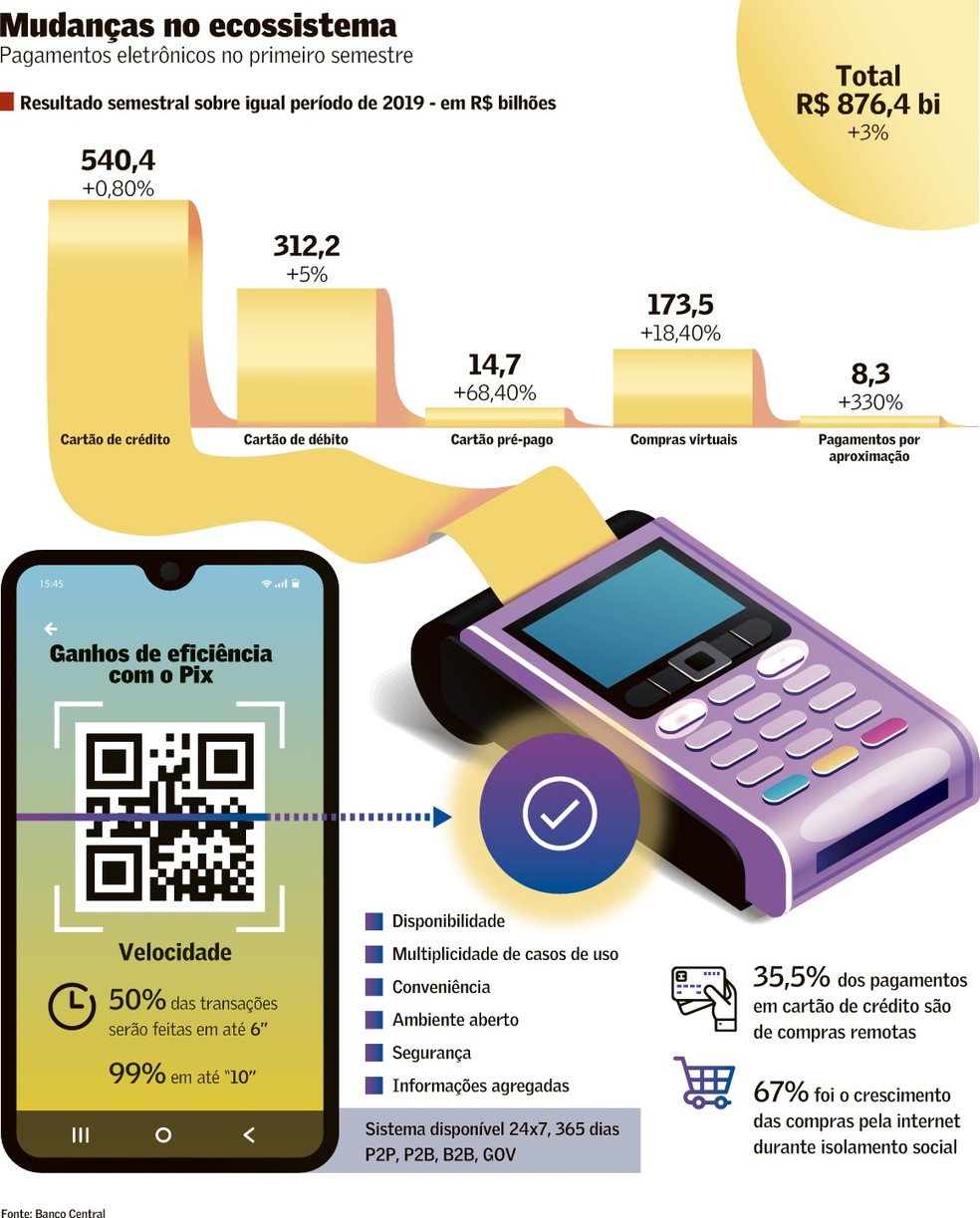

O sistema financeiro nacional está prestes a dar um passo que irá revolucionar as formas de pagamento e de transferência de recursos no país, além de aumentar a competição no setor. De olho no cenário, cerca de mil empresas antecipam lançamentos e correm com os últimos testes para iniciar o cadastramento oficial de seus clientes no Pix, no próximo dia 5 de outubro.

O novo arranjo de pagamentos, regulamentado pelo Banco Central (BC) e que ainda passa por alguns ajustes, dá caráter instantâneo às operações e reduz o custo de transferências de recursos a zero para o consumidor individual. O ecossistema autoriza bancos, fintechs, adquirentes, varejistas e provedores de serviços a operarem de forma direta (bancos e adquirentes) ou indireta na nova plataforma, levando mais agentes para um mercado antes restrito a poucos.

O aumento da competição e das oportunidades de negócios têm acelerado os ajustes e homologações dos participantes para que estejam aptos a operar o Pix a partir do dia 16 de novembro, quando será posto no ar. O BC alerta que só serão autorizados os que estiverem 100% em conformidade com as regras operacionais e de segurança, como limite máximo de até dez segundos para que cada transação seja concluída e disponibilidade 24x7 (todos os dias da semana e em qualquer horário). Tentativas de fraudes devem ser identificadas e analisadas em até 30 minutos nos dias úteis e em até 60 minutos nos fins de semana e madrugadas. Mas, pela regra, das 980 empresas listadas, somente 34 têm obrigatoriedade de operar o Pix já em novembro, que são as que têm mais de 500 mil contas transacionais ativas.

“Se alguma dessas não estiver apta até lá estará sujeita às penalidades do regulamento, que prevê multa diária, suspensão e até exclusão do Pix”, alerta Carlos Eduardo Brandt, chefe adjunto do Departamento de Competição e de Estrutura do Mercado Financeiro do BC.

Cada pessoa terá direito a três tipos de chaves de identificação: pelo celular, CPF e por email.

Uma das intenções do Banco Central é abrir maior espaço para atuação de agentes como as fintechs. Uma das possibilidades será no Saque Pix, previsto para 2021, que permite ao usuário fazer saques de pequenas quantias em dinheiro em estabelecimentos comerciais como farmácias, padarias e supermercados. “Isso vai representar um componente adicional de competitividade, porque as fintechs poderão atuar no cash out, já que não têm redes de ATM. O limite não está totalmente definido, nem regulamentado, mas já está sendo desenhado”, afirma Brandt.

Um dos desafios será chegar nos ‘desbancarizados’ (que estão fora do sistema) por meio de um processo eletrônico de uso simples, barato e que terá a opção QR Code do celular tanto para realizar pagamentos como para fazer transferências.

Com o Pix, transações como TED e DOC tendem a cair em desuso, já que têm custo elevado e tempo restrito de uso. O que significará mais dinheiro no bolso do consumidor e menos no caixa do banco. “De acordo com relatório do Morgan Stanley, é estimado que em 2019, os bancos brasileiros ganharam cerca de R$ 2,2 bilhões em processamento de TED/DOC, R$ 5 bilhões em emissão de boletos e em torno de R$ 35 bilhões em taxas de manutenção de conta corrente”, informa José Vinícius de Oliveira Alves, vice-presidente de finanças do Instituto Brasileiro de Executivos de Finanças de São Paulo (Ibef- SP). Para ele, com o Pix o mundo das finanças dá um salto. “A compra e o recebimento instantâneo, melhora o controle do fluxo de caixa e de seus tributos. Para as empresas, pode representar menor demanda por crédito”, explica Alves.

Já os bancos e as adquirentes terão que provar seus ‘encantos’ para convencer o consumidor a escolher a sua instituição, e não tantas outras que estarão no jogo para conquistá-lo. Para o Itaú Unibanco e o Banco do Brasil (BB), apesar da perda de receita com as transferências, outras oportunidades devem compensar. O Itaú diz já ter antecipado o Pix ao lançar recentemente o iti, porque são produtos similares do ponto de vista operacional. Mas lembra que o iti é para não correntistas e o Pix será para todos e dentro de ambiente com maior competição.

“O serviço e o relacionamento serão os diferenciais, porque todo mundo vai fazer transferências e pagamentos instantâneos”, afirma Carlos Eduardo Peyser, diretor de estratégias PME e open banking do Itaú Unibanco. Estão no radar a oferta de pequenos empréstimos instantâneos, os desbancarizados e os que atuarão como agentes no Pix de forma indireta. “Pois eles têm que se relacionar com os diretos e podem virar nossos clientes. Com os varejistas, a lógica é a mesma. Conquistar o relacionamento para depois ofertar empréstimo, seguro, câmbio etc”, diz Peyser.

O BB, além de apostar no relacionamento direto com os clientes, aponta para novos serviços e produtos para pessoas e empresas “Dá para fazer gestão de pagamento e de recebimento. Teremos informação on-line dos clientes no cartão de crédito, o que nos permite liberar limite imediato. Também para empresas, com liberação de crédito no mesmo dia”, diz Edson Rogério da Costa, diretor executivo de meios de pagamentos do BB. Assim como o Itaú, o BB já iniciou um pré-cadastramento de seus clientes e tem usado a internet, o app e as redes sociais para informar sobre o Pix. “Todos os 24 milhões de clientes digitais já foram comunicados”, diz Costa.

Já o Nubank diz que a ausência de conflito de interesses e a natureza gratuita de suas operações e produtos o colocam na frente na disputa por clientes do Pix. Pelos cálculos da instituição, desde 2017, quando lançou sua conta digital, seus 30 milhões de clientes já economizaram R$ 12 bilhões se somadas a ausência de cobranças pelas TEDs e a gratuidade da anuidade nos cartões de crédito. “Mais concorrência é ótimo porque a gente foca no cliente. No B2B já temos um diferencial. O Pix para PJ também vai ser de graça no Nubank. Outra coisa legal será o acesso fácil de pagamento de contas de consumo como luz, gás, água e boletos. Estamos animados”, conta Cristina Junqueira, cofundadora do Nubank.

O Guiabolso aplicativo de gestão financeira pessoal, com 6 milhões de clientes ativos, também se antecipou ao lançar no início de setembro seu serviço de transferência imediata em linha com o Pix. “No Guiabolso, o posicionamento é diferente. Não temos ambição de ter conta digital. Pelo contrário. O nosso serviço é consolidador disso tudo. Já temos produtos financeiros, marketplace, gestão financeira e, com o Pix, teremos pagamentos logo mais”, afirma Thiago Alvarez, CEO e fundador da fintech.

O C6 Bank, que já possuía desde o início de sua operação, em agosto de 2019, serviços de transferência pelo número do celular, se uniu este ano à TIM para transacionar o Pix. “O novo sistema vai mostrar que é possível abrir conta no C6 porque somos banco completo e sem custo. Esta estratégia competitiva vai facilitar nossa entrada nos micro pagamentos e substituir as máquinas nos pequenos lojistas e autônomos”, afirma Maxnaun Gutierrez, chefe de produtos e pessoa física do C6 Bank.

O Citi trará sua plataforma de pagamentos global para rodar no Brasil no primeiro trimestre de 2021. Vê oportunidades únicas no Pix e diz que o modelo do BC é melhor do que o de muitos dos 24 países onde opera o sistema. “O Pix nos dará condições de entrar no varejo, já que hoje ainda estamos fora. Também iremos explorar o uso do cartão corporativo para pagamento de fornecedores dentro das cadeias. Também vejo oportunidades com as concessionárias de celular, água e luz”, diz Leandro Quintal, responsável por produtos e canais digitais do Citi.